Tevkifatlı fatura; bu işleme tabi tutulan fatura belgesi için kullanılan bir terimdir. Standart faturalarda, satış işlemiyle ilgili detaylar vardır. Satıcı ve alıcının kimliği, ödeme şekli, tarihi, ödeme ve vergi tutarları, toplam tutar bilgisi yer alır. Bunun yanında toplam tutara yansıyan verginin kim tarafından ödeneceği bilgisine de yer verilir.

Peki, tevkifatlı fatura ne demek? Bu faturalarda ise normal faturalardan farklı olarak vergi ödenirken; vergi tutarı taraflar tarafından paylaştırılmaktadır. Ayrıca taraflar arasında kimin ne kadar ödeyeceği de, toplam tutar kısmında açıkça belirtilmektedir.

Bu İçerikte Neler Var ?

- Tevkifatlı Fatura Neden Kesilir?

- Tevkifatlı Fatura Nasıl Kesilir?

- Kimler Tevkifatlı Fatura Keser? Tevkifatlı Fatura Kimlere Kesilir?

- 1 – Yapı Denetim Tevkifatlı Fatura Kime Kesilir?

- 2 – Devlet Kurumlarına Tevkifatlı Fatura Kesilir mi?

- Tevkifatlı Fatura Kesilmezse Ne Olur?

- Tevkifatlı Fatura Hesaplama Nasıl Yapılır?

- Tevkifatlı Fatura Muhasebe Kaydı Nasıl Yapılır?

- 1 – Tevkifatlı Fatura Muhasebe Kaydı 5/10 Hangi İşlemde Uygulanır?

- 2 – 4/10 Tevkifatlı Fatura Örneği Nasıldır?

- Tevkifatlı Fatura İadesi Muhasebe Kaydı

- Tevkifatlı Fatura Oranları

- Tevkifatlı Fatura Sınırı 2023

Tevkifatlı Fatura Neden Kesilir?

Bu fatura bir hizmet ve mal alımı ya da yapımı işleminden sonra meydana gelen; devlete ödemekle yükümlü olunan KDV tutarının ödenmesi ile ilgili kesilen bir faturadır. Diğer faturalardan farkı; katma değer vergisinin yalnızca satıcı tarafından ödenmemesidir. Tevkifatlı fatura nasıl çıkarılır? Verginin bir kısmı alıcı tarafından ödenmektedir.

Katma bütçeli idareler tarafından herhangi bir hizmet, mal alımı veya yapımında ödenmesi gereken katma değer vergisinin alıcı tarafından ne kadar ödeneceği resmi gazetede belirtilmektedir. Resmi gazetede yayınlanan veriler, alıcının ne kadarlık kısmı ödeyeceğini açıklamaktadır.

Tevkifatlı Fatura Nasıl Kesilir?

Faturanın kesim şekli, diğerlerine göre neredeyse aynıdır. Bu faturayı düzenlerken üzerinde yer alan bilgiler, normal faturalar ile aynı olmaktadır. Sadece ödenecek vergi tutarının faturada yer alan taraflarca paylaştırılarak; resmi gazetede belirlenen oranlarca ödenmesi gibi bir farkı bulunur. Tevkifatlı fatura kesimi için yapılması gereken işlemler, şu şekildedir;

- Öncelikle normal faturalarda yer alan bilgiler, faturaya eklenmelidir.

- Sonrasında toplam tutara yansıtılan vergi toplamının belirtilmesi gerekir.

- Ardından bu vergi tutarının, taraflarca ne kadar ödeyeceğinin belirtilmesiyle fatura kesim işlemi gerçekleştirilir.

Kimler Tevkifatlı Fatura Keser? Tevkifatlı Fatura Kimlere Kesilir?

Ticari hayatta faaliyet yürütebilmek için, fatura kesme zorunluluğu bulunmaktadır. Çünkü vergilerin ödenebilmesi ve kurumun denetlenebilmesi için, üretim ve alım satım hizmetlerinde faturanın kesilmesi gerekir. Günümüzde güncel yasalara göre belirli kurumlar yapılacak işlemlerde tevkifat düzenlemektedir. Peki, kimler tevkifat yapar? İşte, o kurumlar;

| Günümüzde Tevkifat Yapabilecek Olan Kurumlar |

| İl özel idareleri, belediyeler, köyler ve bu kurumlara ait bölümler |

| Ticari alanda hizmet veren ve döner sermaye işletimi ile faaliyet gösteren şirketler |

| İstanbul menkul değerler borsasında bulunan ve burada işlem yapan şirketler |

| Kamu kurumu özelliğine sahip mesleki kurumlar |

| Menkul kıymetler borsasında, organize sanayi bölgeleri ve vadeli işlem borsaları dahil borsa kapsamında hizmet veren oluşumlar |

| Kamu iktisadi teşebbüsleri olarak özelleştirme alanında bulunan oluşumlar |

Yukarıda bahsedilen kurumlarca yapılan bazı işlemlerde, tevkifat düzenlenmesi gereklidir. Çünkü Gelir İdaresi Başkanlığı işlemler için oranlar belirlemiştir. Kurumların bu oranlar doğrultusunda fatura düzenlemesi gerekir. Peki, tevkifat kimlere yapılır ve tevkifat uygulanabilecek işlemler nelerdir? Açıklayalım!

- Baskı ve basım işlemlerinde

- Yemek servisi verilen işlemlerde

- Bakım ve onarım servis kapsamında

- İş gücü teminlerinde

- Bahçe, temizlik ve çevre işlemlerinde

1 – Yapı Denetim Tevkifatlı Fatura Kime Kesilir?

Yapı denetim hizmetlerinde vergi tevkifatı fatura düzenlenmesi, arsa sahibine yapılmaktadır. Arsa karşılığı yapılan inşaat işlemlerinde de fatura yine arsa sahibine kesilir. Ancak ödeme müteahhit tarafından gerçekleştirilmelidir.

2 – Devlet Kurumlarına Tevkifatlı Fatura Kesilir mi?

Devlet kurumlarına KDV tevkifatı uygulanmamaktadır. Kamu İktisadi Teşekkülleri’nin birbirlerine karşı yaptıkları hizmetler ve bu hizmetler doğrultusunda yapılan işlemler, tevkifat uygulaması içerisine alınmamaktadır. Ancak şirketleşen ve profesyonel spor kulüpleri tarafından yapılan işlemler, bu kanundan hariç tutulmuştur.

Tevkifatlı Fatura Kesilmezse Ne Olur?

Kanunda belirtilen kurumların tevkifat faturası düzenlemesi zorunludur. Ancak zorunlu olmalarına rağmen beyan edilen ödeme tutarını eksik veya hiç ödenmemesi durumunda, cezai işlem uygulanmaktadır. Yine kanunda belirtilen faturanın düzenlenmemesi durumunda tevkifatlı fatura bedeli; gecikme faizi ve vergi ziyaı cezası ile birlikte ilgili kurumdan tahsil edilir.

Tevkifatlı Fatura Hesaplama Nasıl Yapılır?

Tevkifat vergiler üzerinde kesinti yapma veya bölüşümü anlamına gelir. Diğer fatura işlemlerinden tek bir farkı bulunur. O da düzenlenme sırasında işlenen verginin hem alıcı hem de satıcı arasında eşit olarak bölüştürülmesidir.

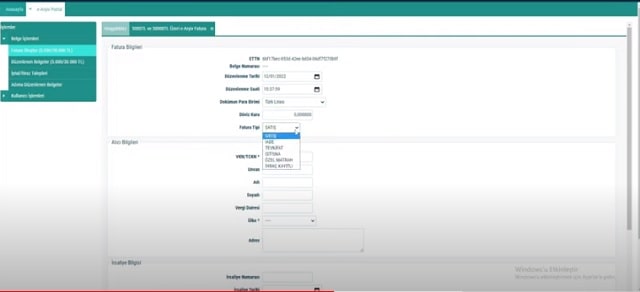

Tevkifat hesaplama işlemleri Bakanlar Kurulu tarafından belirlenen oranlar üzerinden yapılmaktadır. Bu oranlar; tam tevkifat, 2/10, 5/10 ve 9/10 olarak belirlenmektedir. KDV hesabı da dikkate alınarak tevkifat işlemleri hesaplanır. Hesaplama işlemleri muhasebe programında kolay bir şekilde yapılmaktadır. Peki, ama nasıl? İşte, formülü!

Formül= Toplam KDV X Tevkifat Oranı

Tevkifatlı Fatura Muhasebe Kaydı Nasıl Yapılır?

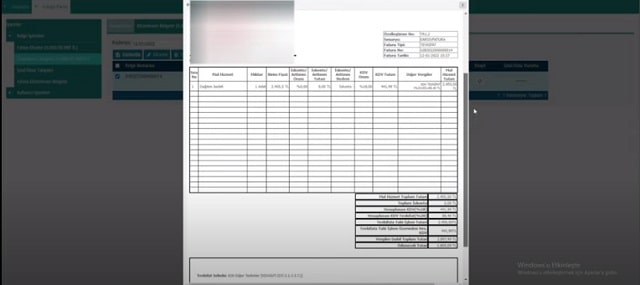

100 lira üzerinden tevkifatlı bir fatura muhasebe örneği; hem alıcı hem de satıcı tarafından aynı oranlarda belirtilmektedir. Daha net bir şekilde ifade edilecek olursa;

100 liralık KDV tevkifatına tabi olarak alınan faturanın, tevkifat oranı 3/10 olarak kabul edildiğinde;

Mal bedeli: ₺100,00

KDV: %18

KDV tevkifat oranı: 3/10

Tahsil Edilen KDV: %70

| B | A | |

| / | ||

| 100 Kasa | 122,60 | |

| 600 Y.İ.S | 100,00 | |

| 391 Hesaplanan KDV | 12,60 |

1 – Tevkifatlı Fatura Muhasebe Kaydı 5/10 Hangi İşlemde Uygulanır?

5/10 oranında fatura muhasebe kaydı; servis taşımacılığı hizmeti alımlarında, ağaç ve orman ürünleri teslim işlemlerinde uygulanmaktadır.

2 – 4/10 Tevkifatlı Fatura Örneği Nasıldır?

Tevkifata tabi olan işlemlerden alınan 4/10 oranında vergi; %18 KDV oranının teklif edilen KDV’nin %40’ını ve beyan edilecek KDV’nin %80’ini kapsamaktadır. Mal bedeline bu oranlar eklenerek, ödenecek toplam fatura tutarı ortaya çıkmaktadır.

Tevkifatlı Fatura İadesi Muhasebe Kaydı

Tevkifatlı faturanın iadesi işlemleri; tevkifat uygulamasından doğacak olan KDV’nin alacaklılarının mükellefe iade edilmesini kapsamaktadır. Tevkifatlı fatura KDV iadesi için satıcının tevkifat yapılmayan KDV ücretini; 1 nolu KDV beyannamesi içerisinde beyan etmiş olması gerekir.

Alıcınınsa uyguladığı tevkifata dair 2 nolu KDV beyannamesini vergi dairesine vermiş olması gerekmektedir. Verginin iade edilebilmesi için tahakkuk KDV’nin ödenmiş olma şartı bulunmaktadır.

Tevkifatlı fatura iadesi özelge olarak çeşitli hususları kapsamaktadır. Özel bir durum olarak kabul edilen, tevkifata tabi tutulan ancak satıcı tarafından verginin tamamının beyan edilmesi durumunda; satıcının düzeltmeyi yapmasından sonra verginin sınırlı kısmı satıcıya iade edilir. Böyle bir durumda verginin alıcıya iadesi söz konusu değildir.

Tevkifatlı Fatura Oranları

Gelir İdaresi Başkanlığı kanunda belirtilen kurumların tevkifat faturası kesmesini istemektedir. Tevkifat oranları belirtilen vergi oranı doğrultusunda faturaya yansıtılır. Peki, Gelir İdaresi Başkanlığı tarafından belirlenen oranlar nelerdir?

| Tevkifatlı Fatura Düzenleyen Kurumlar | GİB Tarafından Belirlenen Oran |

| Yük taşımacılığı hizmet alım işlemlerinde | 2/10 |

| Servis taşımacılıkları | 5/10 |

| Ağaç ve orman ürünleri teslim işlemlerinde | 5/10 |

| Yemek servisi hizmetlerinde | 5/10 |

| Baskı ve basım işlemlerinde | 7/10 |

| Özel güvenlik işlemlerinde | 9/10 |

| Kanuni, ikametgahı, iş yeri ve merkezi Türkiye’de bulunmayan oluşumların yaptığı işlemlerde | Tam tevkifat |

| Kiralama işlemlerinde | Tam tevkifat |

| Serbest meslek faaliyetlerinde bulunan hizmetlerden | Tam tevkifat |

Tevkifatlı Fatura Sınırı 2023

Belirli işlemlerde uygulanan gelir vergisi tevkifatı fatura sınırı resmi gazetede yayınlanan kanunla yeni halini almıştır. 32059 sayılı 544 Sıra nolu Vergi Usul Kanunu gereğince fatura düzenleme sınırı; ₺4.400,00 olarak belirlenmiştir.

KDV dahil yapılan mal ve hizmet satışları ₺4.400,00 aşmadığı sürece herhangi bir fatura düzenlemesi söz konusu değildir. Ancak bu tutar aşılırsa her türlü mal ve satış hizmetlerinde fatura düzenlenmesi gereklidir.

Sürekli olarak değiştirilen kanunlar, tevkifat fatura düzenleme sınırı hakkında kafaları karıştırmıştır. Ancak 2023 yılına girilmesi ile fatura sınırı değişmemiştir. Yani güncel Gelir Vergisi Kanunu tevkifatlı fatura limiti 2023; ₺2.000,00 olarak kabul görmüştür.